Πώς διαμορφώνονται τα δεδομένα, πριν τις κρίσιμες λήξεις ομολόγων. Οι παράγοντες που θα κρίνουν τις τελικές αποφάσεις, το χρονοδιάγραμμα και τα μηνύματα «εντός» και «εκτός» συνόρων. Ποιες είναι οι βασικές επιλογές και τα σενάρια.

Δημοσιεύθηκε: 13 Ιουλίου 2017 - 07:56

Εντονη κινητικότητα καταγράφεται τις τελευταίες ώρες γύρω από το θέμα της επικείμενης εξόδου της χώρας στις διεθνείς αγορές, με τους δανειστές να εμφανίζονται θετικοί, τους θεσμικούς επενδυτές να είναι ανυπόμονοι και τις συνθήκες (επιτόκια, αγορές) να κρίνονται από κύκλους της αγοράς «ευνοϊκές».

Η κυβέρνηση τηρεί σιγή ιχθύος, επιχειρώντας να υποβαθμίσει το θέμα, χωρίς ωστόσο να διαψεύδει τα σενάρια άμεσης εξόδου.

Στη σκιά της εκτίμησης του Γ. Στουρνάρα ότι είναι ακόμα νωρίς να γίνει αυτό το βήμα, κυβερνητικός αξιωματούχος δήλωσε χθες ότι «η κυβέρνηση ακούει όλες τις απόψεις και "συμβουλές" και έχει σχέδιο και υπομονή, με απώτερο στόχο τη δυνατότητα σταθερής και διατηρήσιμης πρόσβασης των ελληνικών ομολόγων στις αγορές, το καλοκαίρι του 2018».

Πάντως είναι σαφές ότι το οικονομικό επιτελείο, ο Οργανισμός Διαχείρισης Δημοσίου Χρέους (ΟΔΔΗΧ), η Rothschild και οι χρηματοοικονομικοί οίκοι που θα είναι ανάδοχοι της έκδοσης προετοιμάζουν το έδαφος και οι επόμενες ημέρες θεωρούνται «δυνητική ευκαιρία».

Τις προθέσεις των ξένων θεσμικών «τεστάρει» ο αναπληρωτής υπουργός Οικονομικών Γιώργος Χουλιαράκης, ο οποίος θα βρίσκεται στο Λονδίνο μέχρι την Παρασκευή και πραγματοποιεί σειρά επαφών με εκπροσώπους επενδυτικών οίκων. Είχε προηγηθεί το ταξίδι του υπουργού Οικονομικών Ευκλείδη Τσακαλώτου στη βρετανική πρωτεύουσα στις 22 Ιουνίου.

Αν η κυβέρνηση πάρει την απόφαση για άμεση επιστροφή της Ελλάδας στις αγορές, το πιθανότερο θα είναι αυτό να συμβεί πριν τις 20 Ιουλίου, δηλαδή πριν τη συνεδρίαση του Εκτελεστικού Συμβουλίου του ΔΝΤ την ερχόμενη Πέμπτη, στο οποίο θα εξεταστεί η έκθεση βιωσιμότητας του ελληνικού χρέους και η οποία κατά πάσα πιθανότητα θα είναι αρνητική για την Ελλάδα, αφού στην τελευταία ανάλυση το Ταμείο είχε χαρακτηρίσει το ελληνικό χρέος «εξαιρετικά μη βιώσιμο».

Με βάση τα σχέδια που υπάρχουν αυτή τη στιγμή στο τραπέζι, το πιθανότερο είναι η έκδοση ενός 5ετούς τίτλου, με δυνητικό στόχο να αντληθούν τουλάχιστον 2 δισ. ευρώ, ενώ μεγάλο ζητούμενο αποτελεί το ποσοστό της υπερκάλυψης, που θα διαμορφώσει και το τελικό επιτόκιο. Ενδιαφέρον υπάρχει από τις ελληνικές τράπεζες, ξένους επενδυτές, ενώ δεν θα μπορούσε να αποκλειστεί συμμετοχή του ESM.

Το μήνυμα που στέλνουν οι αγορές

Με το χρονικό διάστημα που απομένει μέχρι τις 17-20 Ιουλίου να είναι μικρό, η πορεία της απόδοσης του 2ετούς ομολόγου έχει εξαιρετική σημασία, αφού θα αποτελέσει τον «μπούσουλα» της εξόδου ή μη στις αγορές, αλλά και της αναμενόμενης απόδοσης που θα έχει το νέο ομόλογο που θα εκδοθεί.

Tο διετές ομόλογο, το οποίο είναι το «πρώην 5ετές», ύψους 3 δισ. ευρώ, που εκδόθηκε τον Απρίλιο του 2014 με κουπόνι 4,75% (απόδοση 4,95%), είναι εκείνο που θα καθορίσει και το πιθανό εύρος του κουπονιού της έκδοσης.

Παράλληλα, η απόδοση του 10ετούς κρατικού ομολόγου στη χθεσινή μέρα κινήθηκε χαμηλότερα από το 5,3%, προτού προσεγγίσει εκ νέου το 5,4%, επίπεδο το οποίο αποτελεί νέο χαμηλό από τον Σεπτέμβριο του 2014, με το διετές να διαμορφώνεται πέριξ του 3,6%-3,9%.

Το θεμελιώδες ζήτημα είναι η επιτυχία της έκδοσης και η υπερκάλυψή της, προκειμένου η έξοδος να θεωρηθεί «επιτυχία» και συνολικά να αποτελέσει θετικό βήμα. Ενδεικτικά, η έκδοση που λήγει στις 17 Ιουλίου αλλά και εκείνη του Απριλίου του 2014 είχαν καλυφθεί 8 φορές περίπου. Σημασία φυσικά έχει και το επιτόκιο, καθώς η κυβέρνηση θα επιθυμούσε να είναι χαμηλότερο από το 4,75% του 2014.

Για την κάλυψη του νέου ομολόγου, αν και εφόσον η έκδοση προχωρήσει, ένα μέρος μπορεί να προέλθει από ανταλλαγή που θα κάνουν οι κάτοχοι του ομολόγου του 2014, που ωριμάζει τον Απρίλιο του 2019. Θα κληθούν να ανταλλάξουν ένα μέρος από το παλιό τους ομόλογο με το νέο χρεόγραφο, που θα δίνει πιθανότατα και υψηλότερη απόδοση. Αξίζει να επισημανθεί ότι οι ελληνικές τράπεζες κατέχουν το 30% του ομολόγου του 2014, στοιχείο που μπορεί να διευκολύνει αυτή την επιλογή.

Κάτι αντίστοιχο, άλλωστε, έγινε επίσης και από την Κυπριακή Δημοκρατία στην τελευταία της έκδοση στις 22 Ιουνίου, όπου μέρος του νέου επταετούς ομολόγου ανταλλάχθηκε με υφιστάμενα ομόλογα που λήγουν τον Ιούνιο του 2019, τον Φεβρουάριο του 2020 και τον Μάιο του 2020.

Η καμπύλη επιτοκίων

Τέλος, μια εναλλακτική προσέγγιση στη νέα έκδοση του ομολόγου μπορεί να είναι η μερική μόνο ανταλλαγή του παλιού πενταετούς ομολόγου λήξεως 2019 και παράλληλα ένα μεγαλύτερο μέρος να διατεθεί σε νέους επενδυτές, που θα είναι διατεθειμένοι να επενδύσουν τα χρήματά τους στην εγχώρια αγορά ομολόγων.

Σε αυτή την εξέλιξη, η ζήτηση από τους ξένους επενδυτές, οι συνθήκες που θα επικρατούν στην αγορά των ομολόγων και άλλοι εξωγενείς παράγοντες, θα παίξουν κυρίαρχο ρόλο στην τελική επιλογή.

Το γεγονός ότι πλέον το διετές ομόλογο είναι ο μόνος εγχώριος τίτλος ανάμεσα στα έντοκα γραμμάτια και τα 10ετή ομόλογα που προέκυψαν από το PSI δίνει πόντους στη σκέψη ορθολογισμού της καμπύλης των επιτοκίων και εξηγεί γιατί είναι λογικό η χώρα να κινήσει τις διαδικασίες και να προχωρήσει στην έκδοση ενός 5ετούς ομολόγου.

Οι παράγοντες

Η συγκυρία εξόδου στις αγορές θεωρείται ευνοϊκή καθώς:

1. Οι αποδόσεις των ελληνικών ομολόγων έχουν παρουσιάσει σημαντική υποχώρηση.

2. Εχει δημιουργηθεί «ζωτικός χώρος» και για τις εγχώριες τράπεζες μετά και τις εξελίξεις στις εκδόσεις εντόκων γραμματίων. Στη χθεσινή δημοπρασία τρίμηνων εντόκων γραμματίων, το ελληνικό δημόσιο άντλησε 812,5 εκατ. ευρώ από έντοκα γραμμάτια διάρκειας 13 εβδομάδων με μειωμένο επιτόκιο 2,33%, έναντι 2,7% που ήταν στην προηγούμενη αντίστοιχη έκδοση. Μάλιστα, ήταν έντονο το ενδιαφέρον των ξένων επενδυτών για την αγορά ελληνικών τίτλων, με τις πληροφορίες να κάνουν λόγο ότι η συμμετοχή τους στη χθεσινή δημοπρασία διαμορφώθηκε στο 59%.

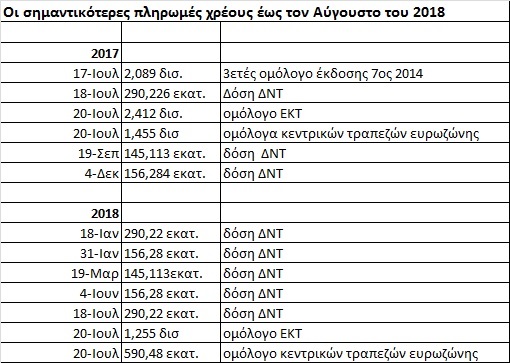

3. Η Ελλάδα δεν βαρύνεται με μεγάλες δανειακές υποχρεώσεις μέχρι το τέλος του προγράμματος τον Αύγουστο του 2018, αφού οι πληρωμές χρέους που πρέπει να καλύψει η χώρα φθάνουν το ποσό μόλις των 3,366 δισ. ευρώ. Δηλαδή, μετά τις πληρωμές του τριετούς ομολόγου στις 17 Ιουλίου (2,1 δισ. ευρώ) και των ομολόγων που κατέχουν η ΕΚΤ και οι κεντρικές τράπεζες της Ευρωζώνης (3,9 δισ. ευρώ) στις 20 Ιουλίου, κατόπιν και μέχρι τον Αύγουστο του 2018 οι λήξεις δανείων και ομολόγων ομαλοποιούνται και οι επόμενες μεγάλες πληρωμές είναι τον Ιούλιο του 2018, ύψους 1,85 δισ. ευρώ.

4. Η επίσκεψη του επιτρόπου Π. Μοσκοβισί στην Ελλάδα και πιθανότατα της επικεφαλής του ΔΝΤ Κρ. Λαγκάρντ είναι επίσης ένα καλό σήμα, αφού για πρώτη φορά δεν θα συζητηθούν θέματα δημοσιονομικής προσαρμογής αλλά η κουβέντα θα επικεντρωθεί στη μετά Μνημονίου εποχή για την Ελλάδα.

5. Το γεγονός ότι η τρίτη αξιολόγηση θα στραφεί γύρω από την ανάπτυξη και τις αποκρατικοποιήσεις θεωρείται καλό σήμα για τις κεφαλαιαγορές, αφού πολλοί είναι οι επενδυτές οι οποίοι θα στρέψουν το ενδιαφέρον τους για επενδύσεις στην Ελλάδα. Βέβαια αυτό προϋποθέτει ένα σταθερό φορολογικό περιβάλλον, το οποίο αναμένεται να ξεκαθαρίσει με τη λήψη των αντίμετρων από το 2019.

Στα θετικά είναι και ο χρόνος που επιλέγει η Ευρωπαϊκή Επιτροπή να βγάλει την Ελλάδα από τη διαδικασία ελέγχου υπερβολικού ελλείμματος. Η απόφαση της Επιτροπής αποτελεί ένα ακόμη βήμα προς την έξοδο από την κρίση και την επιστροφή στην ομαλότητα, αφού τα δημοσιονομικά της Αθήνας έχουν συμμορφωθεί με τους δημοσιονομικούς κανόνες της Ε.Ε.